Nasdaq 100 등 성장주 대표시장 투자를 기본전략으로 하며 , BBIG (2차전지 (secondary Battery), 바이오 (Bio), 인터넷 (Internet), 게임 (세부 테마에 알파전략으로 투자합니다 . BBIG 테마에 해당하는 세부 ETF 는 모멘텀, 익스포져, 국가 배분 등을 고려하여 주로 분기 단위로 리밸런싱을 실시하며 각 ETF 별 투자비중은 기본적으로 동일 가중으로 투자하고 있는 ETF 상품입니다.

기본정보

| 이름 | 미래에셋TIGER글로벌BBIG액티브증권상장지수투자신탁 |

| 자산운용사 | 미래에셋자산운용 |

| 상장일 | 2021-05-25 |

| 운용수수료 | 연 0.55% (재간접 비용 포함: 0.90%) |

| 시가총액 | 749억원 |

| 분배금 | 5% (매 1, 4, 7, 10월) |

| 보유 주식수 | 8 |

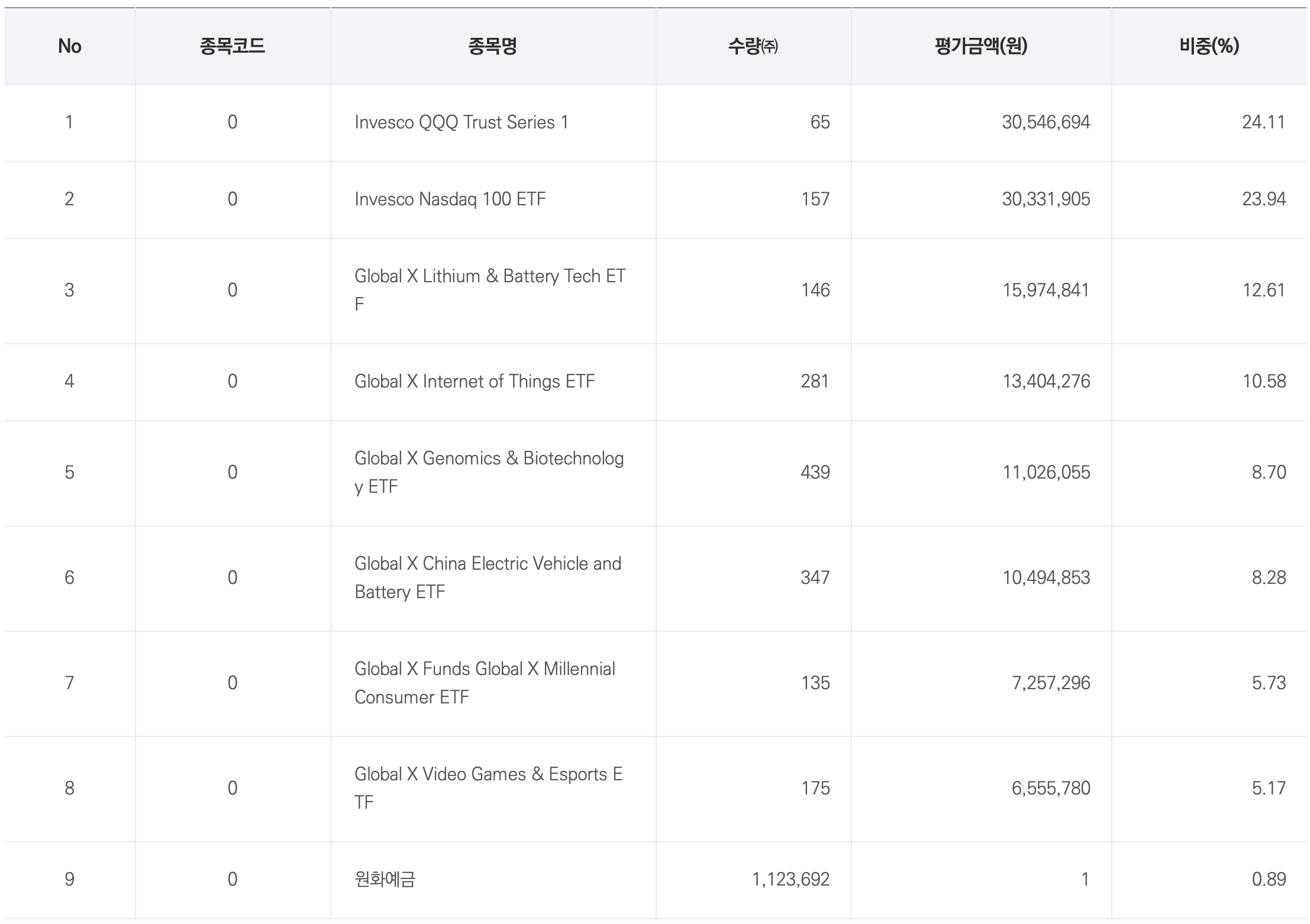

포트폴리오 살펴보기

수수료

월간운용보고서를 살펴보면 기재된 총보수율 0.55%에 0.40%라는 재간접 비용이 붙음에도 불구하고 해당 비용이 제외된 것을 확인할 수 있습니다. 재간접비용은 투자설명서에만 기재되어 있는데 일반적으로 운용보수를 판단할 때 자산운용사에서 소개하는 연보수를 기준으로 보고믿고 투자하지 투자설명서까지 까보면서 투자하진 않을텐데, 중요한 정보를 숨겨놓은 것 같은 느낌이 듭니다.

1,000만원 투자시 투자자가 부담하는 투자기간별 총비용 예시가 나와있는데 10년 장기투자할 경우 수수료로만 1,119,000원을 수취합니다. 참고로 해당 수수료는 1년마다 나가고, 수익이 나던 안나던 무조건 수취되기 때문에 0.90%의 수수료는 엄청 큰 비용이라고 볼 수 있습니다.

참고로 0.81%라는 수수료는 미국 ETF와 비교해보면 테마성 액티브 ETF들이 보통 0.8%가 넘어가는데 이와 비슷한 수준입니다. 운용보수는 1년에 1번 운용사에서 가져가는데 수익에 상관없이 운용하고 있는 자산에서 수수료를 수취합니다. 그렇기 때문에 ETF 장기투자할 때 이 부분을 굉장히 중요하게 살펴봐야합니다. 예를 들어, 1억원의 자산을 해당 ETF에 운용한다고 가정할 때 810,000원의 수수료가 매년 발생한다는 뜻입니다. 물론 배당금이 높아서 이걸로 퉁치면 된다고 하는 분들이 계실텐데, 어차피 맥쿼리인프라(20%), 메이저 리츠(7개) 수준으로 운용하는 ETF라면 제가 직접 운용하는 것이 훨씬 싸게 먹힐 것으로 판단됩니다.

포트폴리오 내 종목 중복

인베스코 QQQ와 인베스코 QQQM을 약 50%의 비중을 가지고 운용하고 있습니다.

일반 투자자가 굳이 QQQ와 QQQM을 분산으로 가지고 갈 필요가 있을까 싶네요. 겹치는 종목이 많기 때문에 개인적으로 이런식의 분산투자는 비추입니다. 차라리 QQQ와 VNQ와 같은 부동산 ETF를 섞어서 포트폴리오 다양성을 추구하는게 좀 더 좋은 투자방식으로 판단됩니다.

거래량

아무리 좋은 ETF라도 거래량이 받쳐줘야 정상적인 거래가 가능합니다. 특히 거래량이 바닥일 경우 하락장에서 팔지도 못하는 상황이 발생할 수 있기 때문에 조심해야 합니다. 게다가 시가총액도 749억원으로 굉장히 규모도 작습니다. 개인적으로 시가총액 작고, 거래량도 작은 ETF는 피하라고 말씀드리고 싶습니다.

거래가 잘 이뤄지는 KODEX 2차전지산업 ETF의 거래량(1,931,618건), 거래대금(47,209백만원), 시가총액 1조 301억원과 비교하면 해당 ETF 거래량(78,464건), 거래대금(990백만원), 시가총액(749억원)가 얼마나 낮은 수치인지 감이 오실겁니다. 게다가 액티브 ETF 특성상 수수료가 거의 1%에 육박하는 ETF를 장기적으로 들고가기에도 수수료 부담도 있기 때문에 장기투자도 불가합니다. 수수료가 비싸서 장기투자도 불가하고, 거래량도 받쳐주지 않기 떄문에 거래하는데도 문제가 있다? 단기적으로 해당 ETF에 포함된 테마들이 압도적인 상승을 보여주지 않는 메리트가 없습니다.

정리

개인적으로 ETF 투자를 좋아하는 투자자로서 TIGER 글로벌BBIG액티브 ETF는 장기투자하기엔 부적합한 상품이라고 판단합니다. 장기투자의 핵심은 저렴한 수수료로 운용함으로써 분배금을 재투자하고 복리 효과를 극대화하는 것인데, 해당 ETF 수수료는 0.90%로 운용보수가 굉장히 비싼 편에 속합니다. (왜 국내 ETF는 수수료가 왜이렇게 비쌀까요ㅠㅠ) 게다가 거래량, 거래대금도 굉장히 아쉬운 수준이기 때문에 개인적으로 투자 매력을 느끼지 못한 상품입니다.

개인적으로 저같으면 그냥 심플하게 미국 QQQ ETF를 장기투자로 가져갈 것 같습니다. 수수료도 0.20% 수준이라 장기투자하기에 부담없죠. 액티브 ETF라고 해놓고 수수료 다받아가면서 포트폴리오 까보면 패시브+액티브 반반덮밥. 이럴꺼면 1%가까운 수수료를 왜 내가면서 투자합니까~ 장기투자로 QQQ 적립식 매수하고, 알파로 그때마다 괜찮은 테마를 액티브 ETF로 픽하고 단기로 가져가고 말지요. 이건 장기투자하기도 애매하고, 단기투자도 하기 애매하고... 이도저도 아닌 ETF라고 생각합니다.

ETF 투자포인트

| 운용보수 | ❌ 너무 비싸다 (0.90%) |

| 장기투자에 적합한가 | ❌ 장기투자하기에 적합하지 않은 운용수수료 |

| 거래하기 충분한가 | ❌ 일 거래량이 굉장히 부족함 |

| 자산 규모는 적정한가 | ❌ 900억 수준으로 굉장히 작은 편 |

| 분배금은 적정한가 | ❌ |

'투자 > ETF' 카테고리의 다른 글

| [국내 ETF] KODEX K-메타버스액티브 투자할만한 가치가 있을까? 투자 전망 및 분석 (0) | 2021.11.22 |

|---|---|

| [국내 ETF] TIGER Fn메타버스 투자할만한 가치가 있을까? 투자 전망 및 분석 (0) | 2021.11.21 |

| [국내 리츠 ETF] TIGER 부동산인프라고배당 별로인 이유 (0) | 2021.11.18 |

| ETF 수수료 숨은 '기타비용'을 꼭 살펴보자, 양아치니? (1) | 2021.10.27 |

| ETF가 상장폐지되거나 자산운용사가 망한다면 어떻게 될까? (2) | 2021.10.25 |

이 포스팅은 쿠팡파트너스 활동의 일환으로, 이에 따른 일정액의 수수료를 제공받습니다.