최근 차세대 인터넷으로 떠오르고 있는 메타버스(Metaverse)라는 용어가 굉장히 많이 사용되고, 메타버스 테마에 관련된 주식은 미친듯한 상승과 관심을 받고 있습니다.

사람들의 관심을 먹고 자라는 주식시장 특성상 늘 이러한 테마성 신조어가 나타나고, 관련주로써 엄청난 거품을 만들어내거나 또는 그에 걸맞게 엄청난 혁신을 만들어내곤 했습니다.

하지만 개인적인 짧은 생각으론 이렇게 새로운 용어가 나오고 그에 따라 새로운 관련 주식들이 나올 때 나오는 엄청난 상승에는 그 관심이 사라짐과 동시에 엄청난 하락과 횡보가 필연적으로 발생한다고 생각합니다. 실적을 기반으로 성장한 것이 아닌 대중들의 꿈과 관심만 먹고 몸집만 커진 결과이기 때문입니다. 이러한 현상을 ETF 상품이라고 피해갈 순 없는데요. 오늘은 메타버스 관련 ETF인 "META"에 대해서 살펴보도록 하겠습니다.

기본정보

| 티커 | META |

| 이름 | Roundhill Ball Metaverse ETF |

| 자산운용사 | Roundhill Investments |

| 상장일 | 2021년 6월 30일 |

| 운용수수료 | 0.75% |

| 운용자산규모(AUM) | $602.16M |

| 일거래량 | $19.60M |

| 분배금 | - |

| 평균 스프레드 | 0.09% |

| 보유 주식수 | 43 |

포트폴리오 구성

지리적 분포

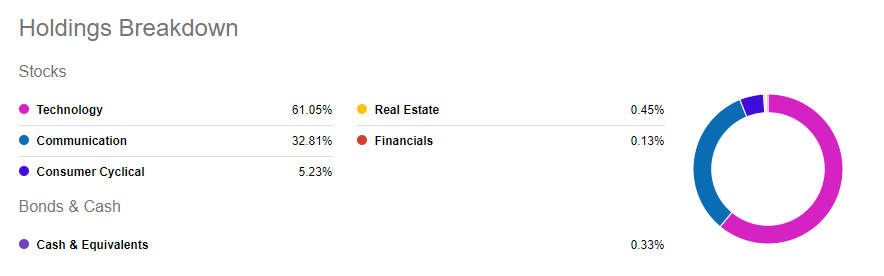

보유자산 분석

상위 15개 기업

포트폴리오 상위 15개 기업은 아래와 같습니다. ETF 특성상 리밸런싱 주기마다 해당 포트폴리오 비중과 종목이 변경될 수 있기 때문에 투자 전 꼭 다시 확인 후 투자하시기 바랍니다. 최근(2021년 11월) 미친듯한 상승률을 보여준 로블록스와 엔비디아가 보유기업 상위 1, 2위를 다투고 있는 것을 확인할 수 있습니다. 앞으로 어떤 기업들이 메타버스를 선도할지 주도주가 뭐일지 정말 궁금하긴 합니다. (그 사이에 리밸런싱될 때마다 기업들이 지속적으로 교체되겠죠.)

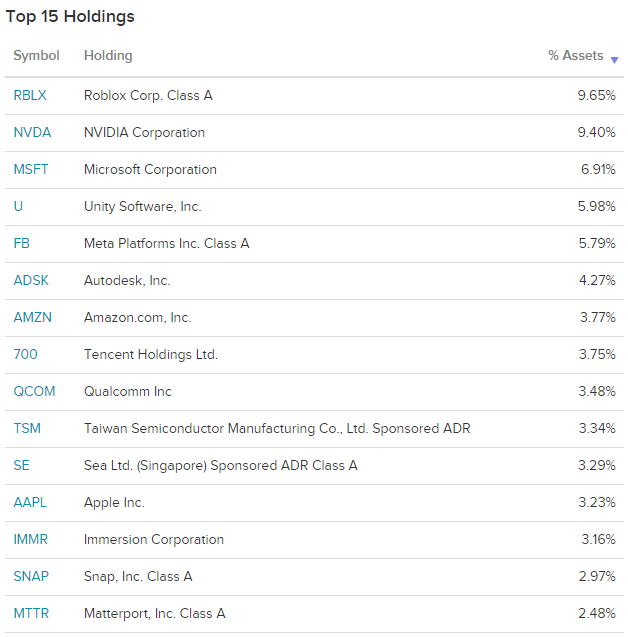

자산운용사

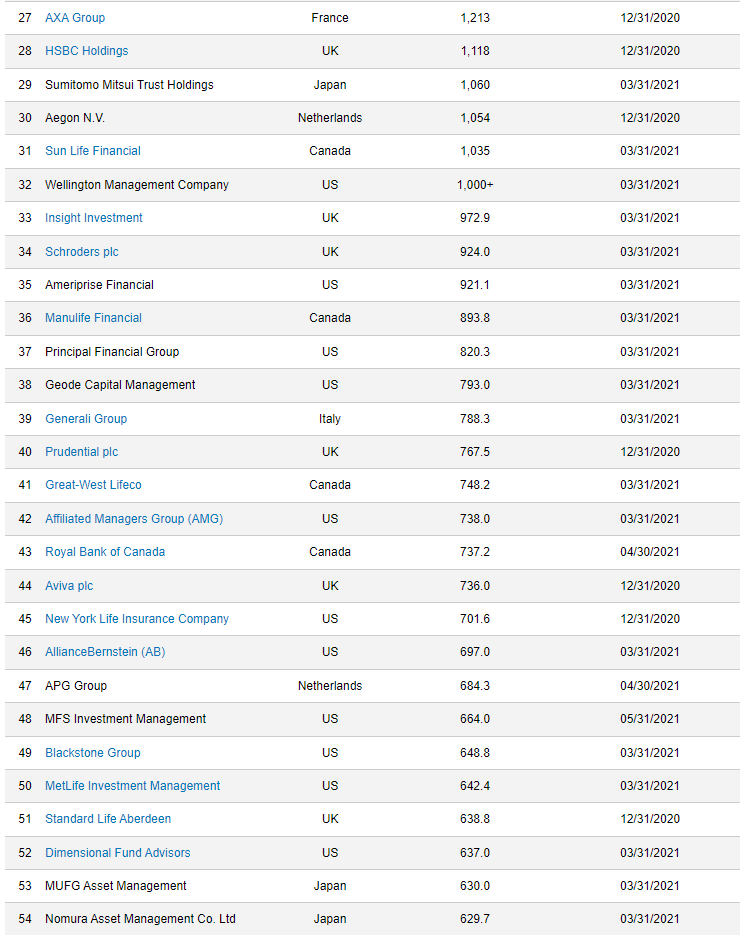

개인적으로 블랙록(BlackRock), 뱅가드(Vanguard), 스테이트 스트리트(State Street Corporation)와 같은 메이저 자산운용사에서 운용하는 ETF 상품을 선택하는 것을 추천합니다. META ETF를 운용하는 Roundhill 자산운용사는 글로벌 자산운용사 랭킹 50위 안에 포함되지 않은 것을 확인할 수 있습니다.

장기투자하기엔 부담스러운 수수료

장기투자할 때 가장 중요한 부분이 바로 "운용보수"입니다. 자산운용사에서 ETF 상품을 운용하면서 투자자에게 받아가는 보수인데요. 운용보수는 투자설명서에 적혀있는 비율대로 1년에 1번 수취합니다. 그렇기 때문에 META ETF는 운용보수가 0.75%이기 때문에 1년에 1번씩 총 자산의 0.75%씩 운용보수로 가져갑니다. 만약 해당 ETF 상품이 꾸준히 우상향하면 굉장히 좋겠지만, 횡보하거나 하락하면 1년에 0.75%씩 추가적으로 손해가 발생합니다. 예를 들어, 1,000만원 투자시 투자자가 부담하는 투자기간별 총비용 예시는 아래와 같습니다.

| 1년차 | 2년차 | 3년차 | 4년차 | 5년차 | 10년차 | |

| 총비용 | 75,000 | 150,000 | 225,000 | 300,000 | 375,000 | 750,000 |

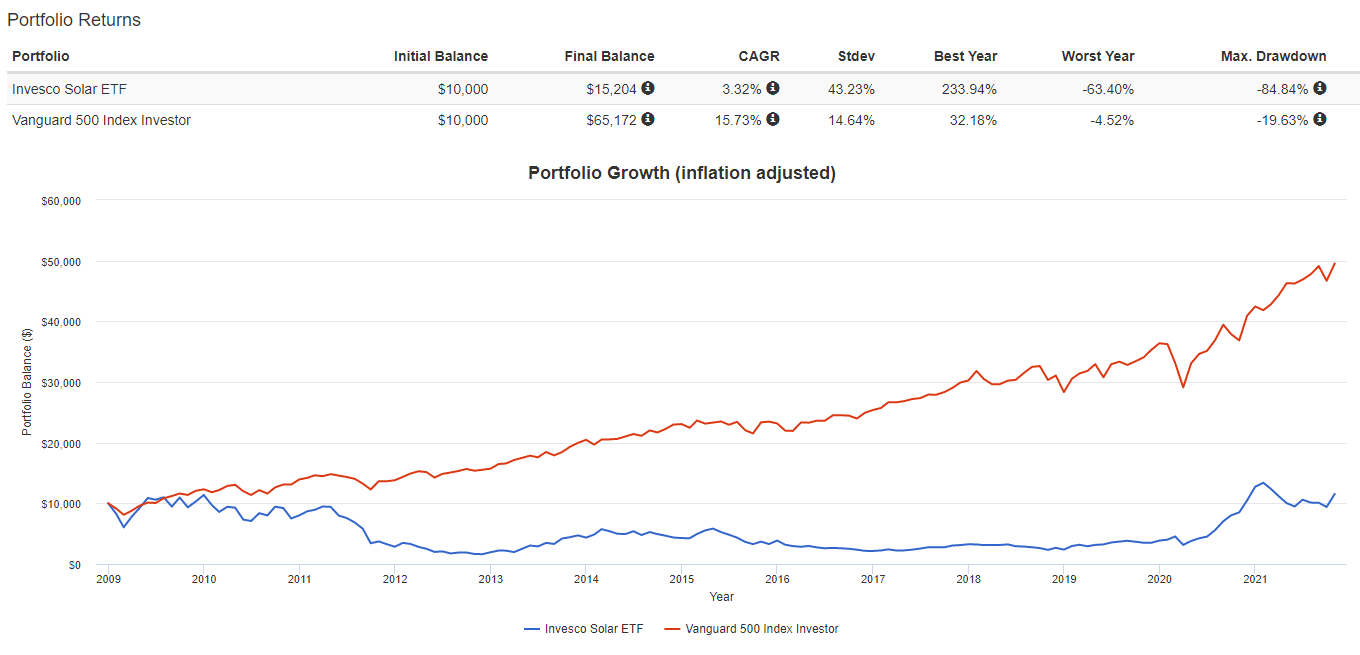

아래는 친환경 관련 테마 ETF로 유명한 "TAN"입니다. TAN ETF는 2008년에 상장되고, 서브프라임 모기지 사태로 인해 주가가 급락한 후에도 꾸준히 우하향하다가 최근에서야 주가가 급등하는 모습을 보였는데요. 만약 2009년 ~ 2012년 구간에서 TAN ETF를 매수하고 2020년까지 약 10년가량 횡보하게 된다면 위에서 언급했듯이 수익을 보지도 못했는데 운용보수로만 거의 100만원 가까이 지불해야됩니다.

이처럼 장기투자를 위한 ETF를 선택할 때는 자산운용사의 "운용보수"를 꼭 살펴보시기 바랍니다.

정리

섣불리 버스에 탑승했다가 후회하기 보다는 메타버스 테마에 관심이 있다면 메타버스 관련 ETF의 주식 목록들을 주기적으로 살펴보면서 어떤 주식들이 메타버스와 밀접하게 연관되어 있고, 메타버스 테마를 주도하고 수익을 내고 있는지를 파악하는 것을 추천하고 싶습니다. 아직 제대로된 아웃풋도 나오지 않고, 정말 초기 진입점(이거나 사실 시작도 안한 상태일수도...)에서 굳이 투자함으로써 불확실한 미래에 베팅을 할 필요가 없습니다.

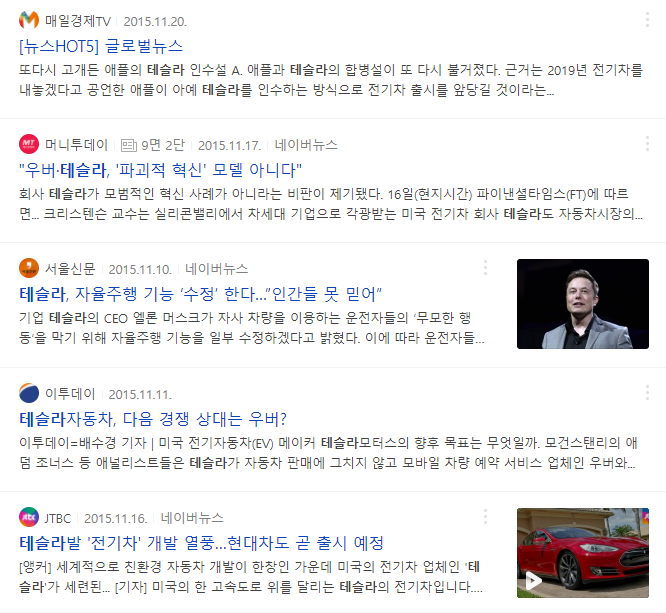

현재 전기차 시장에서 독보적인 1위로 달려가고 있는 테슬라에 대해서 말씀드리고 싶습니다. 전기차 테마는 과거부터 꾸준히 이야기 나오다가 이제 실제로 우리 일상으로 파고들고 있는 상황이죠. 과거 2015년 테슬라 모델S 차량이 실제로 양산되고, 실제로 전기차가 사용되는 순간에 눈을 반짝이며 투자를해도 절대 늦지 않았다는 겁니다.

이처럼 이러한 시기에 테슬라 주가를 살펴보면 $46로 전기차 테마에 관심을 갖고 이때 당시에 "테슬라"라는 기업이 전기차 시장을 이미 선도하고 있다는 것을 인지하고 있던 투자자였다면, 이때부터 꾸준히 적립식으로 매수할만한 상황이었다고 생각합니다. (물론 저는 이때 대학교에서 전기차고, 비트코인이고 관심을 안갖고 있으니 뭔지도 몰랐죠.) 꾸준히 관심을 갖고 이러한 산업에서 어떤 기업이 선도하고, 선도하는 기업이 실제로 제품을 생산하고 우리 일상으로 파고드는 그 순간에 꾸준히 모아나가도 늦지 않는다고 말씀드리고 싶습니다. (물론 이를 판단하기 위해선 주위의 떡락론자, 상승론자들의 노이즈를 적절하게 흘려들을 필요가 있습니다. 판단은 오로지 본인의 몫!!!)

우주산업, 유전자 가위, 친환경 에너지, 메타버스, NFT 등 다양한 미래 산업 먹거리들을 살펴보면서 어떤 분야에서 신박한 아이디어로 제품을 만들고, 이를 통해 우리 일상으로 파고들어서 소비를 이끌어내는지 파악하고 투자를 결정하세요. 저 또한 앞으로 어떤 미래 산업이 우리의 일상으로 자연스레 침투하는지 꾸준히 지켜보고, 현명한 투자 결정을 내리기 위한 선구안을 기르기 위해 노력해보겠습니다.

ETF 투자포인트

| 운용보수 | 👎 운용보수가 비싸다. (0.75%) vs 패시브 ETF (0.03%) |

| 장기투자에 적합한가 | ❌운용보수가 높고, 테마성 ETF는 장기투자에 부적합 |

| 거래하기 충분한가 | ❌ 거래 스프레드가 0.09%로 매도할 때 손해볼 수 있음 |

| 시장 수익률을 상회하는가 | ❌ 액티브 ETF는 장기투자에서 시장 수익률을 이길 수 없다 |

| 자산 규모는 적정한가 | ❌ $602.16M로 너무 작다 |

| 분배금은 적정한가 | ❌ 지급하지 않는다 |

| 단기투자에 적합한가 | 👌 메타버스 테마로 단기로 가져가는게 적합 |

'투자 > 미국 ETF' 카테고리의 다른 글

| VTI vs IVV 백테스트를 통한 장기투자 수익률 비교 (0) | 2021.11.23 |

|---|---|

| VTI vs QQQ 백테스트를 통한 장기투자 수익률 비교 (0) | 2021.11.22 |

| [미국 블록체인 관련 ETF] BKCH 현재 투자하기 괜찮을까? 비트코인 ETF와 다른점 (0) | 2021.11.17 |

| [미국 부동산 ETF] VNQ 현재 투자할만한 가치가 있을까? (0) | 2021.11.16 |

| 미국 원자력 관련 우라늄 URA ETF 투자하기 괜찮을까? 적립식 vs 거치식 수익률 비교 (0) | 2021.11.16 |

이 포스팅은 쿠팡파트너스 활동의 일환으로, 이에 따른 일정액의 수수료를 제공받습니다.